2021-07-05 07:11 来源: 市场资讯

原文链接:点击获取

原标题:探析棉花、棉纱期货跨品种套利策略

来源:期货日报

作者:姚禹

构建误差修正模型

价格发现是期货市场的核心功能之一,但受国内外各种因素的综合影响,期货价格有时会出现背离走势,这时在价格相关性较高的品种之间往往会出现套利机会。由于进行跨品种套利策略的分析研究对推动我国期货市场健康发展、完善期货市场相关理论研究,以及保障国民经济稳定运行都具有重要意义,所以本文以棉花、棉纱期货主力合约为例,详细探究了商品期货跨品种套利策略。

[研究背景]

跨品种套利主要是指在买入或卖出某种商品(合约)的同时,卖出或买入与其相关的另一种商品(合约),当两者的差价收缩或扩大至一定程度时,平仓了结的交易方式。进行跨品种套利的前提是选取的期货品种需有一定程度的关联性。就常规操作而言,进行跨品种套利时,两个标的之间具有一定程度的替代关系,或者二者本身处在同一个产业链中,具有上下游关系。

一般来说,标的品种的选择在某种程度上关系到跨品种套利策略的成功与否,进行跨品种套利操作的标的物应包含三个基本特征:一是套利品种间的相关性越大,套利策略越稳定有效;二是套利品种在现货基本面及产业链上存在一定的联系;三是套利品种间的价格序列差值存在均值回归的特点。

本文以棉花、棉纱期货为标的,进行跨品种套利分析。棉花、棉纱作为同一产业链中的上下游产物,两者之间的价格关联度较大,满足进行跨品种套利的条件。同时,棉花、棉纱作为生产生活的重要原料,其价格稳定运行对国民经济平稳发展具有重要影响。通过对棉花、棉纱期货进行跨品种套利分析,能够有效避免棉花、棉纱价格剧烈波动,从而推动两者价格走势合理运行。总之进行跨品种套利策略的分析研究,对推动我国期货市场健康发展、完善期货市场相关理论研究,以及保障国民经济稳定运行都具有重要意义。

[实证分析]

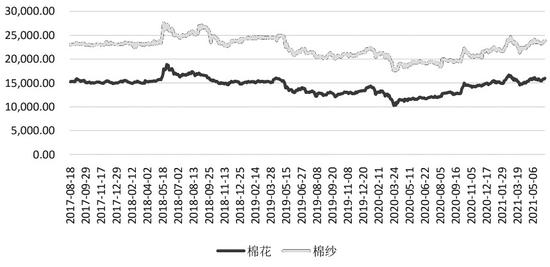

本文以2017年8月18日—2021年6月9日共925个数据为样本,通过分析棉花、棉纱期货主力合约结算价走势,得出二者的相关系数为0.937368,证明二者具有高度相关性。

图1为2017—2021年棉花、棉纱期货主力合约结算价走势

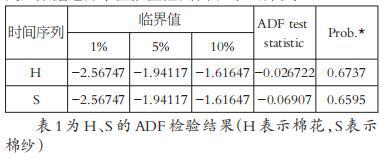

由于对两组数据进行ADF平稳性检验是分析变量是否存在协整关系的前提条件,所以下面对棉花、棉纱两组数据进行单位根检验,结果如表1所示。

由表1可以看出,在1%、5%、10%的显著性水平上,棉花、棉纱期货主力合约价格序列的ADF值明显大于临界值,P值都不显著。因此,接受原假设,证明两组数据都是非平稳序列,对两个期货合约价格序列分别进行差分,即对△H、△S进行ADF检验,结果见表2。

由表2可知,△H、△S的ADF值都小于临界值,且P值显著为零。因此,拒绝原假设,证明棉花、棉纱期货主力合约价格的差分序列为平稳序列,二者都是一阶单整,可以进行协整分析。

下面利用OLS估计方程,建立棉花、棉纱期货的线性回归模型Ht=β0St+ε。通过Eviews做回归分析,得到棉花期货主力合约价格H对棉纱期货主力合约价格S的回归方程Ht=0.73493St-1997.967。

由上式可知,β0=0.73493,得出棉花、棉纱期货的套利头寸为1∶0.73493。所有因子均通过显著性检验,拟合度R2=0.8578659,接近于1,证明该模型的拟合程度较高。

下面运用ADF方法对残差序列e进行单位根检验。从结果可以看出,残差序列的ADF值均小于1%、5%、10%的显著性水平,且P值接近零,说明该残差序列在5%的置信水下是平稳的,表明棉花、棉纱期货主力合约价格的时间序列存在协整关系,即长期均衡关系。

通过协整检验,得到棉花、棉纱期货主力合约的长期协整关系,但这种长期均衡关系是在短期不断调整中实现的,需要进一步对短期的误差修复形式进行分析。

通过对棉花、棉纱期货主力合约价格进行OLS回归分析,可以得到残差序列et=Ht+1997.967-0.73493St,令ECMt-1=et-1,构建误差修正模型△Ht=ɑ0+ɑ1△St+Aet-1+εt。其中,△Ht=Ht-Ht-1,△St=St-St-1。

下面对带有常数项的误差修正模型进行OLS回归分析,得出常数C伴随概率为0.8939,未能通过显著性检验,所以去掉常数项再进行估计。对不带有常数项的误差修正模型进行OLS回归分析,得出△St的系数=0.500116,M=0.02341。由估计结果得出误差修正模型△Ht=0.500116△St+0.023410ECMt-1。

在误差修正模型中,误差修正系数A代表着短期波动对长期均衡的修正程度。估计结果中,误差修正系数为0.02341,说明前一期的非均衡误差将以2.34%的比率对△Ht进行修正,使之向长期均衡修复。

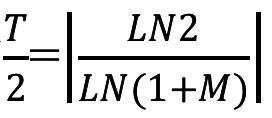

通过半周期公式

,得出T=58,说明从偏离均衡关系到回归均衡需要大约58个交易日,回归速度较慢。由长期均衡关系,构建两个期货价格时间序列的价差序列,然后再对其进行去中心化理,具体公式为Pt=Ht+1997.967-0.73493St,MPt=Pt-mean(Pt)。

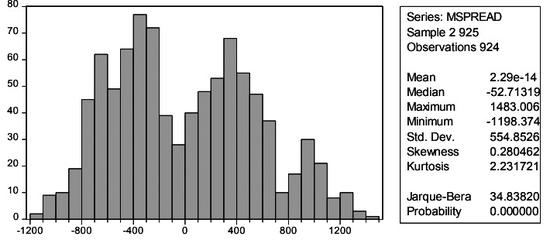

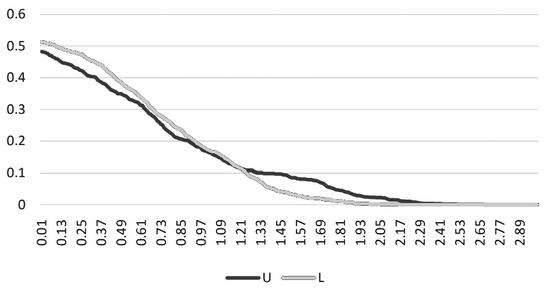

图2为去中心化价差序列MPt分布

由图2可知,去中心化价差序列MPt是服从正态分布的,由此得出棉花、棉纱期货的套利头寸为1:0.73493。当MPt大于设定的阈值时,说明棉花期货合约价格相对被高估,应卖出1手棉花期货主力合约,买入0.73493手棉纱期货主力合约,持有合约,直至MPt修复到均衡值进行平仓。反之,当MPt小于设定的阈值时,说明棉花期货合约价格相对被低估,则应买入1手棉花期货合约,同时卖出0.73493手棉纱期货合约,持有合约,直至MPt修复到均衡值再进行平仓。

跨品种套利的关键点除了需要确定品种间的头寸外,还需要界定入场阈值和止损阈值。本文用σ代表MPt的标准差,Uσ代表上入场阈值,Lσ代表下入场阈值。当MPt>Uσ时,卖出棉花期货合约,买入棉纱期货合约;当MPt<-Lσ时,买入棉花期货合约,卖出棉纱期货合约。当开仓后价差回到MPt均值附近时,进行平仓操作。

根据套利期望利润公式E(ULσ)=k{UσP(MPt>Uσ)+LσP(MPt<-Lσ)}。其中,k表示正数,表示MPt>Uσ的概率,代表MPt<-Lσ的概率。U、P的取值,应该能使期望值E(ULσ)最大。因此,本文假设U、L分别以0.01的间隔以0为起点,至3结束,得到300个区间。同时,假设期望利润函数中k=6,并在此基础上计算P(MPt>Uσ)和P(MPt<-Lσ)。结果如图3所示。

图3为U、L概率分布

图3表示U、L的赋值由0.01至3时,P(MPt>Uσ)和P(MPt<-Lσ)的概率分布图。由图可知,随着U、L的赋值变大,二者出现的概率逐步向零值收敛。将此结果代入套利期望利润公式,可得出期望收益。具体结果如图4所示。

图4为期望收益模拟

由图4可知,当U=0.62、P=0.64时,U、L的期望收益最高。因此,可以把0.62作为上入场阈值点,0.64作为下入场阈值点。

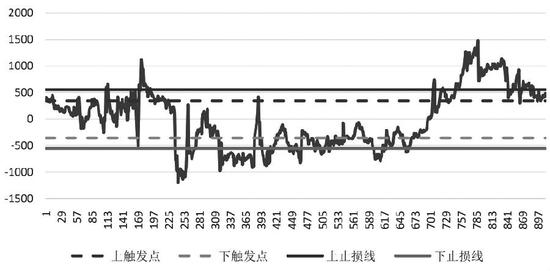

由上文MPt序列的标准差和标准差正态分布分位表计算得知,正态分布值Z0.995=554.8526。因此,本文选取555和-555作为样本内数据的风控临界阈值。

开仓:当价差超过上阈值0.62σ时,卖出棉花期货合约,同时买入棉纱期货合约;当价差低于下阈值-0.64σ时,买入棉花期货合约,同时卖出棉纱期货合约。

平仓:当价差回落至均值水平或均值附近时,进行平仓。

止损:当价差超过交易上阈值0.62σ后,没有修复到均值,而是继续偏离均值至风控上阈值555时轧平头寸止损;当价差低于交易下阈值-0.64σ后,没有修复到均值,而是继续偏离均值至风控下阈值-555时轧平头寸止损。

[模型检验]

根据投资策略建立套利头寸,棉花:棉纱=1:0.73493。也就说,卖出1手棉花期货,同时买入0.73493手棉纱期货;反之,买入1手棉花期货,同时卖出0.73493手棉纱期货。当价差回落至均值水平(或均值附近)时,或继续偏离均值至风控阈值时轧平头寸止损。

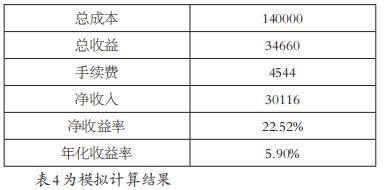

为尽可能地模拟真实的市场情况,本文数据实测时,棉花:棉纱的头寸选择比例为10:7。根据郑商所公布的期货合约最新交易手续费可知,棉花期货的交易手续费是4.3元/手,棉纱期货的交易手续费是4元/手,开仓费用是71元/手,平仓费用是71元/手,总费用是142元/手,棉花、棉纱期货的保证金比率为7%。

假设买卖棉花、棉纱期货的手数可按套利头寸进行交易,即只买入1手棉花期货时,卖出0.73493手棉纱期货,或卖出1手棉花期货时,买入0.73493手棉纱期货。根据上述套利策略,对样本内数据进行模拟交易,得出如下套利机会:

图5为样本期间套利结果

由图5可知,在样本期间内,共出现16次触发上入场阈值,6次由上入场阈值回归均值平仓,10次触发上风控临界阈值;16次触发下入场阈值,2次由下入场阈值回归均值平仓,14次触发下风控临界阈值。具体计算结果如表4所示。

假设初始资金为14万元,在样本期间,最高保证金占用133721元,共进行64次开平仓操作。交易手续费共产生4544元,获得总收入34660元,净收入30116元,净收益率为22.52%,年化收益率为5.9%。该结果表明,在样本期间,本文所构建的跨品种套利模型能够较好地实现套利目的。

[结论与建议]

本文以棉花、棉纱期货主力合约为例,详细研究了商品期货跨品种套利的策略。首先,通过两者之间价格序列的相关系数,发现二者价格具有高度相关性;其次,通过ADF检验,证明棉花、棉纱期货价格走势存在协整关系,是同阶平稳序列;最后,利用误差修正模型和均值回归思想,构造套利模型,并通过数据回测发现该模型能够较好地实现套利目的。

由于在构造模型的过程中,所有的因子计量建立在历史数据的基础上,这就导致本文所建立的模型对历史数据的依赖程度较高,其触发点和止损线的设置也都是在历史数据回测中得出。由于本文构建的跨品种套利策略,以历史数据为基础,并没有考虑未来基本面变化对行情走势的影响,所以若依据本文构建模型对未来数据进行预测有其不足之处。

相较于其他投资策略而言,跨品种套利的风险更低,但依旧不能完全规避亏损风险。因此,投资者在进行跨品种套利之前,必须制定相关的风控程序,例如,设置止损线,有效的止损线设置,不仅能够有效规避投资者的损失,还能防止因止损线区间设置过小而侵蚀利润。(作者单位:华安期货)